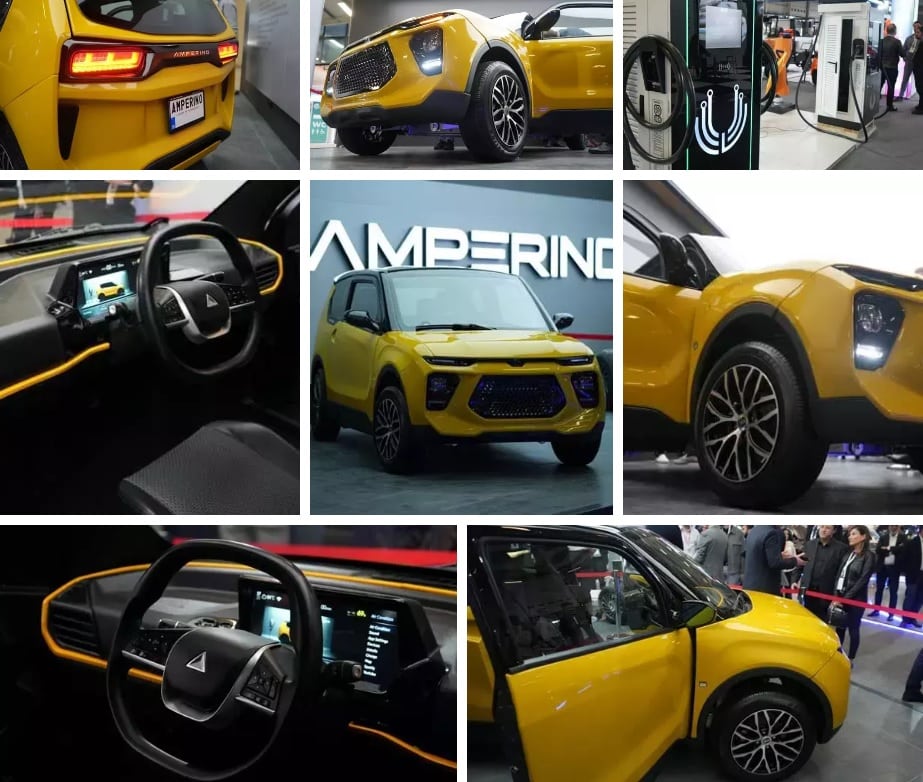

Türkiye’de otomotivle ilgili heyecan verici gelişmeler yaşanıyor. Togg ile önemli bir kapıyı aralayan ülkemizde geçtiğimiz günlerde yerli otomobil VERY tanıtıldı. Şimdi de Amperino görücüye çıktı.

Öncelikle Citroen Ami gibi küçük boyutlu araçlar arasında en iyi menzile sahip olanları dahi 70-80 km menzil sunuyorken Amperino tek şarjla tam 180 km gidebiliyor. Bu da özellikle şehir içi kullanımda büyük bir avantaj sağlıyor. Aracın dışarıdan boyutlarına baktığımızda ise 3159 mm uzunluğa, 1500 mm genişliğe ve 150 mm yüksekliğe sahip olduğunu görüyoruz.

16 yaşında olanlar kullanabilecek

Buna ek olarak, birçok rakibi 50 km/s hızları bile göremezken Amperino rahat bir şekilde 90 km/s hıza ulaşabiliyor. Aracın üç kişilik olduğu ve 370 litre bagaj hacmine sahip olduğu belirtiliyor. Burada en dikkat çeken detay ise 16 yaşında ve motorsiklet ehliyetine sahip olanların bu aracı kullanabilmesi.

Amperino fiyatı ne olacak?

Milliyet’in haberine göre Amperino için belirli bir fiyat skalası bulunmuyor. Ancak şirketin Yönetim Kurulu Başkanı Yakup Canseven’in açıklamasını göz önünde bulundurarak 600 bin TL civarlarında olacağını söyleyebiliriz.

Otomobilin 2024 yılında asfalta ayak basması bekleniyor. İlk etapta 10 adet üretilecek modelin 2025 yılı itibariyle seri üretiminin başlaması bekleniyor. Son olarak modelin arkadan çekişli olduğunu ve arka tarafında teker içi iki motoru bulunduğunu belirtelim.