Etiyopya, çıkmaza rağmen Nil mega barajını doldurmakta ısrar ediyor. 74 milyar metreküp kapasiteli baraj, coğrafi olarak aşağı havzadaki komşuları Mısır ve Sudan’ı tehdit ediyor. Fakat Etiyopya elektrik için başka bir çaresi olmadığını beyan etmektedir. Bu dengeleri değiştirebilir. Gıda krizi ve açlık Afrika’yı tehdit ediyor. Bunun yanında Mısır’dan Sisi kinayeli savaş mesajları veriyor. Savaş olursa göç boyutu da büyük bir global sosyal sorun demek.

Covid-19 aşılama bazı gelişmiş ülkelerde bile yavaşlamış durumda. AstraZeneca aşısı, geçtiğimiz ayın başlarında, 49 yaşındaki bir hemşirenin Avusturya’da aşılandıktan sonra kan pıhtılaşmasına bağlı komplikasyonlardan öldüğü zamandan bu yana yoğun bilimsel inceleme altında tutuluyor. Avrupa çapında diğer vakalar takip edildi ve bazı ülkelerin bilimsel incelemeler yapılana kadar aşı kullanımlarını askıya almalarına yol açtı.

Tesla stock ABD NASDAQ endeksinin önemli bir göstergesi ve bugün yüzde 2.40 düşerek 640 dolardan kapanış gösterdi.

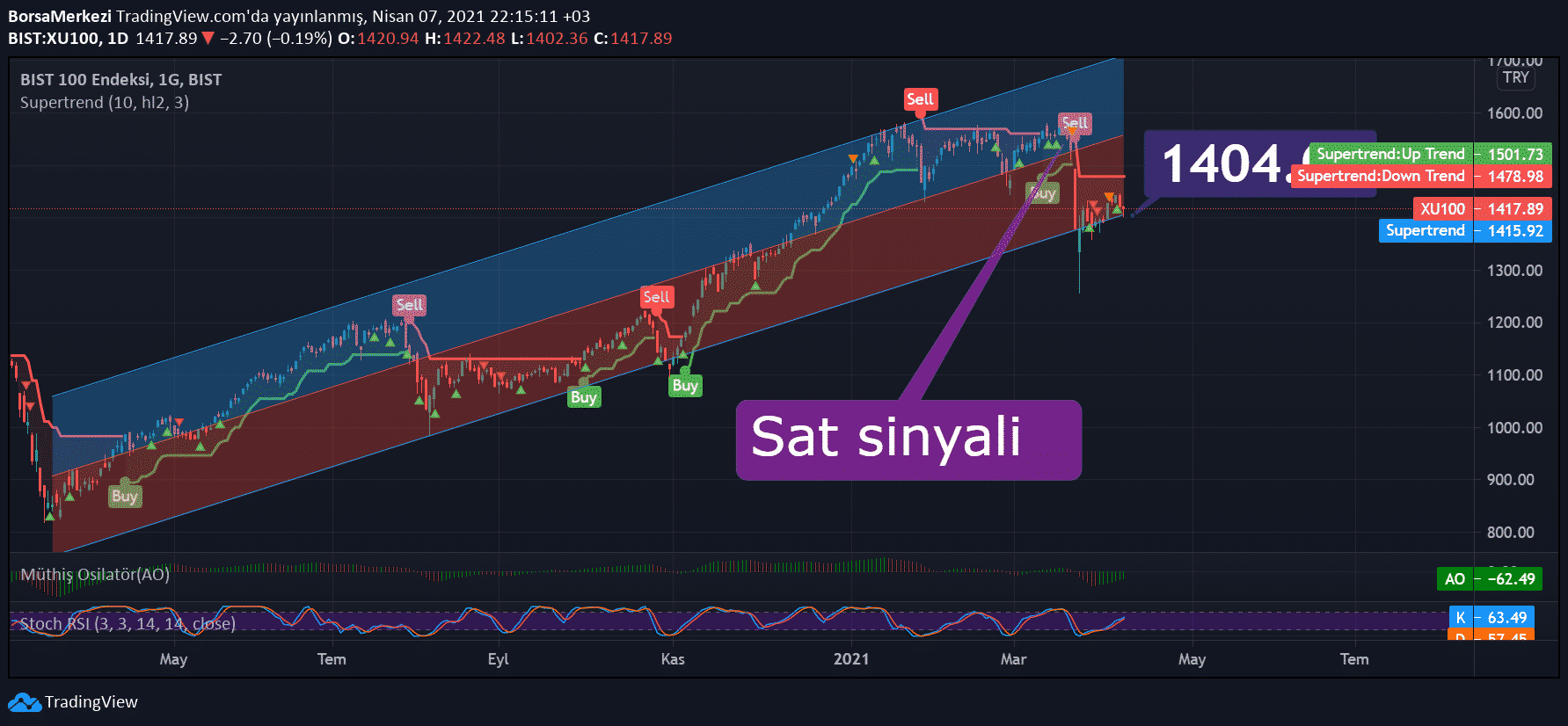

Borsa endeks, 1417.89 seansı kapattı. Performans olarak haftalık yüzde −1.57, aylık yüzde −8.97 ve üç aylık yüzde −5.76 görmekteyiz. Bu seneki performansı yüzde −5.76 kar/zarar oranında bulunuyor.

İndikatörlerin rating’i Sat sinyali veriyor. Müthiş osilatör −110.96568382 N seviyesindedir.

Stokastik (stoch) çizgisi yüzde 87.46 N seviyesindedir. Kısaca, başka bir belirsiz faktör olmadığı sürece genel anlamda Sat sinyalleri alınmaktadır.

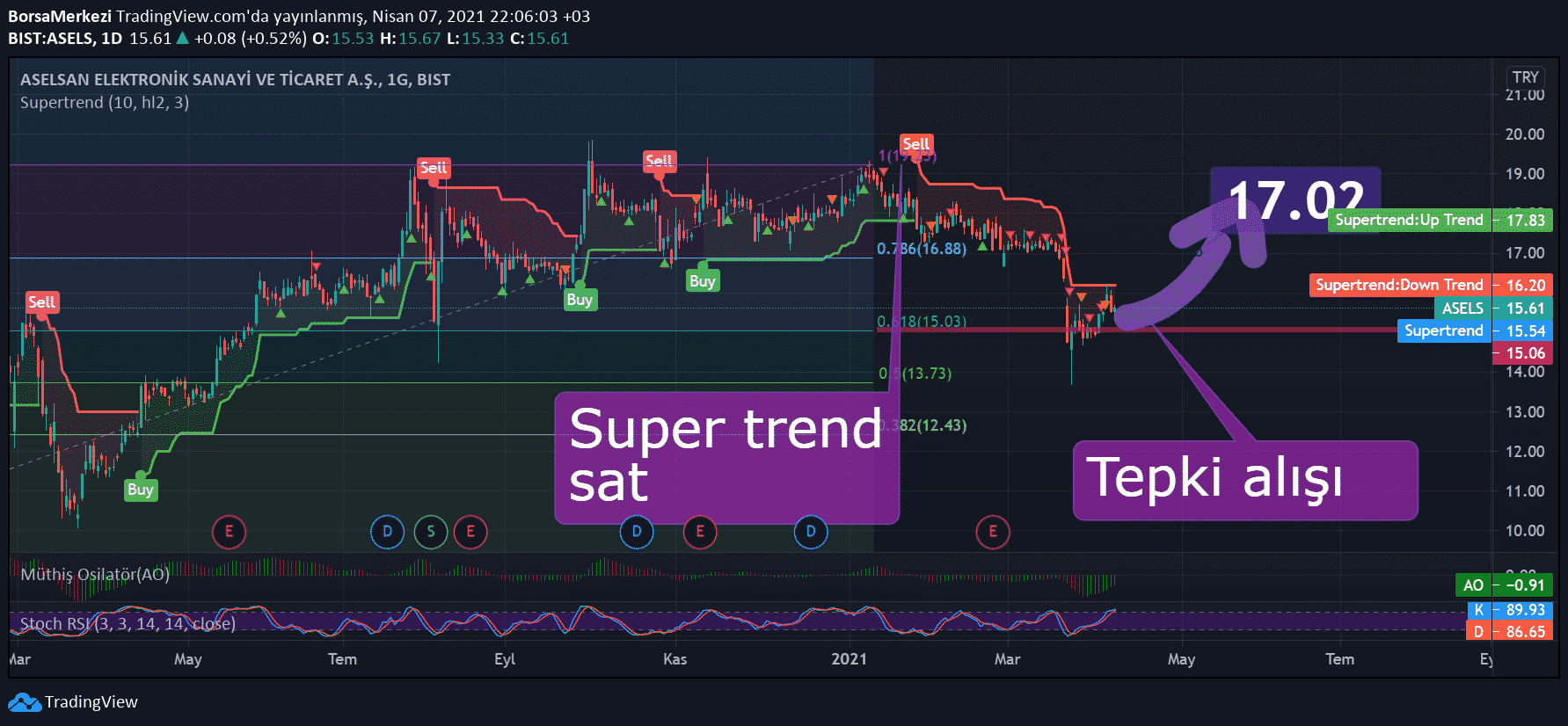

Aselsan hisse senedi varlığın 15.61 TL fiyatında (%0.52) seansı kapattığını net bir şekilde gösteriyor. Hacim bazında 14.008M adet al/sat işlemi gerçekleştiğini görmekteyiz. 10 günlük ortalama hacim 18.162M iken iki aylık ortalama hacim 25.561M’dir.

İlgili grafikten, genel bakış boyutunda reytinginin Sat sinyali verdiğini görmekteyiz. Hisse senedinin piyasa değeri 35.408B olarak bulunuyor. Fiyat kazanç oranı ise 7.96.

Varlığı mali olarak incelediğimizde net kazancın (MY: Mali Yılda) 4.449B, net borcun (ESÇ: en son çeyrekte) 513.917M ve net marjın (SOİA: son on iki ayda) 27.63 olduğunu görmekteyiz.

Varlığın temettü getirisi oranına baktığımızda mali yılda %0.98 ve hisse başına temettünün ise 0.15 TL olduğu fark edilmektedir.

Performans olarak haftalık %4.41, aylık %−9.09 ve 3 aylık %−17.63 yüzdelerini görmekteyiz. Bu sene performansı %−14.47 kar/zarar oranında bulunuyor.

52 hafta en yüksek 19.86 TRY(TL) ve 52 hafta en düşük 11.35 TRY olduğunu gözlemlemekteyiz. Volatilite yüzdesi %2.22 olarak bulunuyor.

Göstergeler (osilatörler/indikatörler): Tümünün toplamının ne kadar revaçta olduğuna baktığımızda genel sonuç Nötr diyor. Müthiş osilatör −0.90929412 N bandındadır.

ATR çizgisi 0.48346868 ve CCI20 çizgisi −20.42 N seviyesindedir.

MACD, seviye olarak −0.43641706 A ve sinyal olarak −0.51699534 aralıklarında bulunmaktadır. Momentum 0.32 S.

Göreceli Güç Endeksi’nin (RSI14) %43.43 N. Stokastik %K (stoch) çizgisinin % 58.28 N ve Stokastik %D çizgisinin % 55.14 olduğu açıkça görülebilir.

Aroon up osilatörü, %0 seviyesinde ve Aroon down ise %21.43 bulunmaktadır. Hacim indikatörlerine bir bakış: Chakin Para Akışı (Chakin Money Flow) −0.22 yer alıyor. Para Akışı Endeksi (Money Flow Index) %45.28’dur. Hacim Ağırlıklı Ortalama Fiyat (VWAP) ‘ın 15.53666667 yer aldığı anlaşılabilir.

Peki boğa piyasasına dair bir hareket mümkün mü? Boğa ayı gücü −0.22028928 S iken, parabolic sar indikatörünün 13.77939604 A olduğunu takip etmekteyiz.

BHO50, yani son 50 günlük basit hareketli ortalamaların 16.81779992 S seviyesinde uç destek verebileceği söylenebilir. Bollinger bantlarının 20 günlük seviye aralığına baktığımızda, direnç seviyesinin 17.6663035 N TL ve destek seviyesinin 14.0526965 N TL olduğunu görmekteyiz.

Daha kolay anlatmamız gerekirse: haftalık bazda kuşbakışı baktığımızda Sat ve göstergelere baktığımızda Güçlü Sat sinyali alınmaktadır. Haftalık olarak bir düzeltme gelse de aylık bir düzeltme bulunmamaktadır. Boğa piyasası epey gç kaybetti ve bu sonraki hafta hacim ve müthiş osilatöre pozitif olup olmadığını takip için alarm kurmak önem arz ediyor.

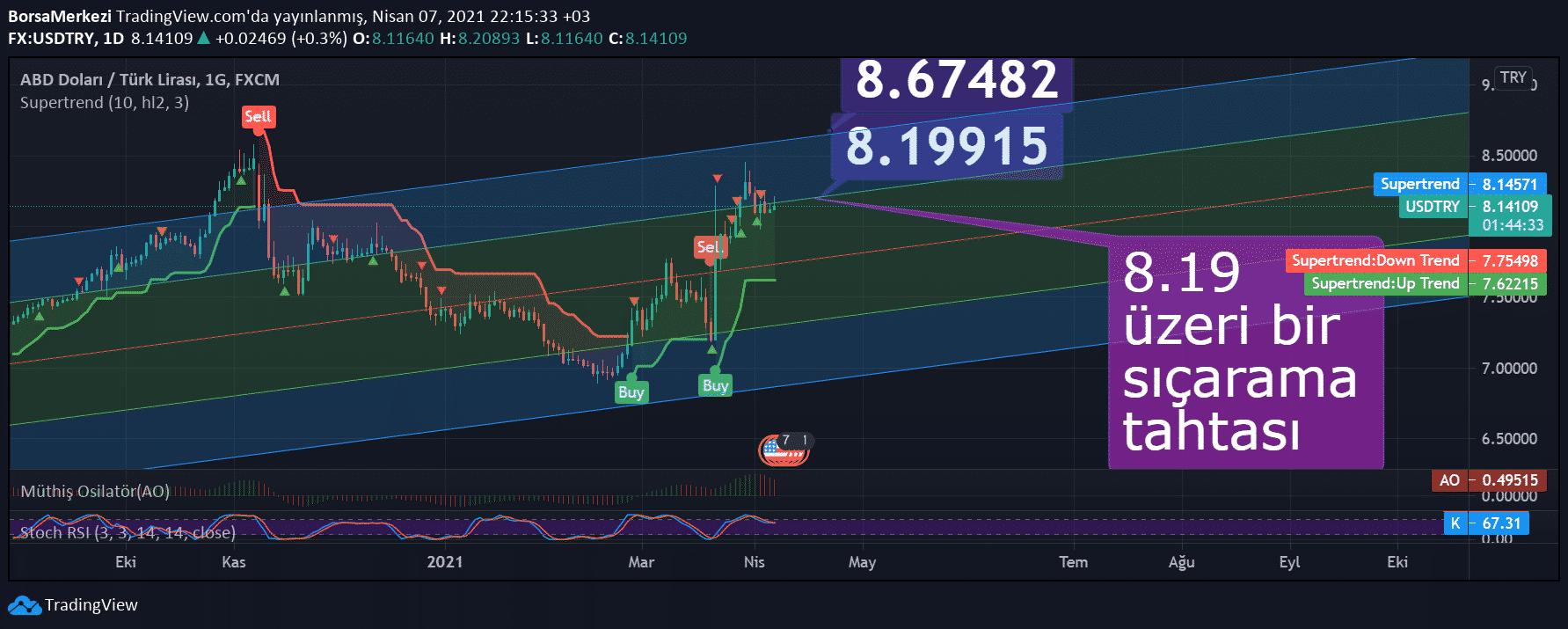

Dolar grafik, 8.1448 TL fiyatında işlem olduğunu gösteriyor. Gün içinde en yüksek 8.2111 ve en düşük 8.1215 fiyatlarını görüldü.

İlgili grafiği yorumlarsak, genel bakış boyutunda rating’in Al sinyali verdiğini görmekteyiz.

Performans olarak haftalık %0.29, aylık %8.57 ve 3 aylık %8.9 yüzdelerini görmekteyiz. Bu sene performansı %9.6 kar/zarar oranında bulunuyor. Volatilite yüzdesi %1.1 olarak bulunuyor.

Osilatörler (göstergeler/indikatörler): Reytingine baktığımızda genel sonuç Sat diyor. Müthiş osilatör 0.43620015 N oranındadır. MACD, seviye olarak 0.20057516 S oranında belirgin. Son etapta, momentum 0.20801 S olarak devam etmektedir.

Stokastik %K (stoch) çizgisi 72.36 N olduğu açıkça görülebilir. Stokastik %D çizgisi ise 73.23 seviyesindedir.

Aroon up osilatörü %7.14 iken; Aroon down %0 seviyesindedir.

Boğa (yükseliş trendi) / ayı (düşüş trendi) piyasası 0.24384429 N iken, parabolic sar osilatörünün 7.46565063 A olduğunu takip edilmektedir.

BHO50, son 50 günlük basit hareketli ortalamalar 7.4872664 A seviyesinde süregelmektedir. Bollinger bantlarının 20 günlük seviye aralığına baktığımızda, direnç seviyesinin 8.55356801 N TL ve destek seviyesinin 7.23049199 N TL olduğunu görmekteyiz.

Kısaca özetlemek gerekirse; haftalık bazda Al sinyali kendini gösteriyor. Fakat osilatörler ve grafik henüz tam bir ABD devlet tahvili ve faiz faktörlerinin yerine oturmadığına işaret ediyor. 8.19 TL ve üzerinde bir güçlü momentum hareketi yükselecek mi, sorusuna en sert verilecek yanıt olabilir.

Sonuç itibariyle, Nil barajında oluşan büyük siyasi gerilim, Afrika ve Ortadoğu’dan başlayarak tüm dünyada etki oluşturabilir. Birçok belirsizliğin giderildiği ve borsadaki rallinin kar realizasyonu ile durulduğu günlerde global piyasaların nasıl tepki vereceğini kestirmek gerekmektedir. Altın, petrol ve ulusal pazardaki hisse senetleri gibi güvenli limanlara yatırım yapmak daha olumlu sonuçlar sağlayabilir.

Son olarak, hisse senedi grafikleri okumak, iç ve dış gündem takibi önem arz etmektedir. Piyasa okuryazarlığı, para yönetimi için bir gerekliliktir. Parayı doğru yatırıma yönlendirmek, enflasyonist baskıya bireysel olarak verilecek önemli bir cevaptır.

Okan ÖZDEMİR

Yasal Uyarı Notu: Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır. Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel görüşlerine dayanmaktadır. Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.