Dolar nereye gidiyor? Saxo Bank FX strateji Müdürü John Hardy’den Dolar/TL uyarısı: Dolar kuru 3.50’nin üzerini görebilir!

ABD doları dövizlerin çoğuna karşı patlama yapmanın eşiğinde. Saxo Bank FX Strateji Müdürü John Hardy, cari açığı olan ülkelerin para birimlerinin dolara karşı çok kötü durumda olduğuna dikkat çekerek bunun nedeninin yükselen ABD devlet tahvilleri olduğunu söyledi. Hardy, Türk Lirası’nın da Dolar’a karşı devalüe olmaya devam edebileceği yorumunu yaptı.

ABD dolarının yükselişi özellikle cari açığı olan ülkeleri etkiledi. ABD devlet tahvilleri getirilerinde daha fazla yükselme, Avustralya ve Yeni Zelanda’dan gelişen piyasalara kadar, dünyada cari açığı olan ülkelerin para birimleri üzerindeki baskıyı artırabilir. Saxo Bank FX Strateji Müdürü John Hardy, bunun ana tetikleyicisinin yüksek ABD devlet tahvili getirileri olduğunu söyledi.

ABD iki yıllık devlet tahvili getirileri en yüksek 85 baz puana yakın seviyedeyken, hafta başından bu yana ABD 10 yıllık devlet tahvili getirileri 175 baz puan seviyesinin üzerine çıktı. Geçtiğimiz hafta açıklanan biraz zayıf ABD istihdam raporundan sonra tahvil piyasalarındaki bozgun ilginç. 2013’ten 2015’in bitimine kadar süren büyük USD boğa piyasası; gelişen piyasa dövizlerinin iyi performansının sonu anlamına gelen utanç verici Mayıs 2013 ‘taper tantrum’ (azaltına öfke – varlık alımlarını azaltın önerisine öfke) sırasında, FED’in daha fazla bilanço genişlemesini rahatlatan öngörüsü ile başlatılan bir hikâyeydi. ABD dolarının iyi performansı varlık alımlarının Ekim 2014’e kadar fiilen azaltılmasıyla daha da ivme kazanarak, FED’in Aralık 2015’te faizleri nihayet artırmasından kısa süre sonra zirve yaptı.

Faiz artırımının arkasından riskli varlıklar en sonunda; FED’in şahinliğine, ABD dolarının daha güçlü olmasına ve özellikle Çin yuanı devalüasyonuna teslim olduğu için, yoğun bir piyasa karmaşası başladı.

Bütün bunların FED’i 2016 başında faiz artırma niyetinden tamamen vazgeçmeye zorladığını belirten John Hardy, sözlerini şöyle sürdürdü: Riskli varlıklar, özellikle gelişen piyasa hisse senetleri, tahvilleri ve dövizleri, negatif faiz oranlarından ve hem Avrupa Merkez Bankası’nın, hem de Japonya Merkez Bankası’nın aşırı parasal genişleme politikalarından daha da beslenerek bu duruma çarpıcı bir sıçrama ile tepki verdi. Bu arada, FED’in daha fazla faiz artırımına ilişkin sözle yönlendirmesi bütün kredibilitesini kaybettiği için, ABD doları yıl boyunca güçsüzleşti.

Ama şimdi, dördüncü çeyreğe girdiğimiz sırada, parasal genişlemenin başarısız olduğunu dolaylı olarak itiraf eden ve yönünü getiri odaklı bir duruşa çeviren bir Japonya Merkez Bankası ve parasal genişlemenin azalmasına karşı erken bir uyarı sinyali gönderen bir Avrupa Merkez Bankası var.

Cesur yeni dünya

Dünya piyasalarındaki gidişin yeni bir dünyanın işaretleri olduğuna dikkat çeken ünlü analisti bu konuda da şunları söyledi:

Gerçekten de dünyada yeni bir tema ortaya çıkıyor gibi… Bunun, parasal genişlemenin sonu olan ve sadece parasal teşvik yerine mali politika uygulayan, bir cesur yeni dünyanın başlangıcı olduğunu biliyoruz.

Bu yeni odaklanma şimdikinden daha yüksek FED faiz artırımları, daha yüksek ABD devlet tahvili getirileri ve daha güçlü bir ABD doları getirecek. Hem Clinton, hem de Trump kamu harcamalarının genişletilmesi sözü verdiği için, 2017’de yeni mali teşvikler bu gelişmeleri besleyecek.

ABD çekirdek enflasyonu bazı ölçümlere göre şimdiden FED’in %2 hedefinin üzerinde olduğu ve ham petrol 2016’da başındaki düşük seviyesine göre %90’dan daha yüksek seviyede işlem gördüğü için, önümüzdeki aylarda enerji fiyat karşılaştırma grafikleri çarpıcı şekilde yukarı doğru gideceğinden, temel enflasyon ile çekirdek enflasyon hızla yükselebilir.

Piyasa FED’in şahinlik girişimini, her şey olup bittikten sonra uzun süre sorguladı. Bu sorgulamanın ardından, FED’in faiz artırımı risklerine karşı içtenlikle kayıtsız kalabilir miyiz? diye soran John Hardy’nin kendi sorusuna verdiği cevap ise dikkat çekici:

ABD devlet tahvili getirilerinde ve ABD dolarında yeni bir yükselmeden en çok, büyük cari açığı bulunan ülkelerin paraları, özellikle ‘kazanç için davran’ teması ile bu yıl güçlü olmanın keyfini sürmüş olan dövizler olumsuz etkilenebilir. ABD doları dünyanın parasıdır ve dünyanın parası daha pahalı hale geldikçe, cari açıkları için dış fonlara ihtiyaç duyan ülkelerin dövizleri en büyük düşme riskini taşıyacaklar. Bu dövizlerin en tepesinde, gelişmiş piyasalarda Kanada ve Avustralya dolarları, gelişen piyasalarda ise Türk lirası ve Güney Afrika randı var.

Kanada ve Avustralya çoğu konut piyasasıyla ilgili olan devasa özel sektör borç balonlarına sahipler. Avustralya bankalarının kredi verme standartlarını sıkılaştırmaya başlamış olması ve Kanada Vancouver’ın yerel konut balonuna iğne batırarak %15 damga vergisi ile yabancı (Çin) gayrimenkul spekülasyonunu korkutup kaçırmış olması, bu balonlara yakıt olan şimdiye kadarki en düşük faizleri sona erdiriyor. Avustralya’nın cari açığı GSYH’nin yaklaşık %4’ü kadarken, Kanada’nınki %3’e yakın. Ve her iki döviz de 12 aylık en düşüklerine göre güçlü seviyelerde seyrediyorlar.

Türkiye’de dolar bir yıl içinde 3,50’nin üzerini görebilir

Bir yıl içinde Dolar/Türk Lirası paritesinin 3,50’nin üzerini görebileceğini belirten ünlü analist, bu konudaki tahminlerini de şöyle açıkladı: Türk lirası -en azından nominal kambiyo kuru gelirleri cinsinden- 12 ayın en düşük seviyesinden pek uzak değil. Fakat aşağıda gösterildiği gibi, carry işlemlerinin etkilerini dikkate alırsak, lira göründüğü kadar ucuz değil ve çok büyük ihtimalle – daha yüksek ABD doları ile cari açığı telafi edecek yabancı yatırımları engelleyen politik kargaşa nedeniyle- ABD dolarına karşı devalüe olmaya devam edecek. Trendle aynı düzeye gelirse, 12 ay içinde USDTRY paritesi 3,50’nin epey üzerini görebilir.

John Hardy örnek olarak ele aldığı iki ülkeden biri olan Güney Afrika randı hakkında da şunları söyledi: Güney Afrika randı, 2013-15 arasında gelişen piyasa varlıklarının reddedilmesiyle en çok düşen dövizlerden birisiydi. Fakat ABD dolarının zayıflığı ve bu yılın başlarında altın fiyatındaki canlanma nedeniyle ciddi sıçrama yaptı. Güney Afrika randının güçlenmesinin arkasındaki bir diğer itici güç ise devasa bir birleşme ve satın alma anlaşması, bira üreticisi SABMiller’in InBey tarafından satın alınmasıydı.

Ancak, %4 civarındaki cari açıkla Güney Afrika randı, önümüzdeki 12 ay içinde dövizi tekrar eğilim çizgisine, belki de 17’ye doğru, hatta daha yükseğe itebilecek olan yüksek ABD doları ve ABD tahvil getirilerinin baskısını göz ardı etmekle zor zamanlar geçirecek. Basında yer alan maliye bakanı Gordhan’ın yolsuzluk suçlamasıyla yakalandığı haberi, Güney Afrika randı için %3’lük bir darbe ve kargaşa nedeniyle daha da zayıflama tehdidi oldu.

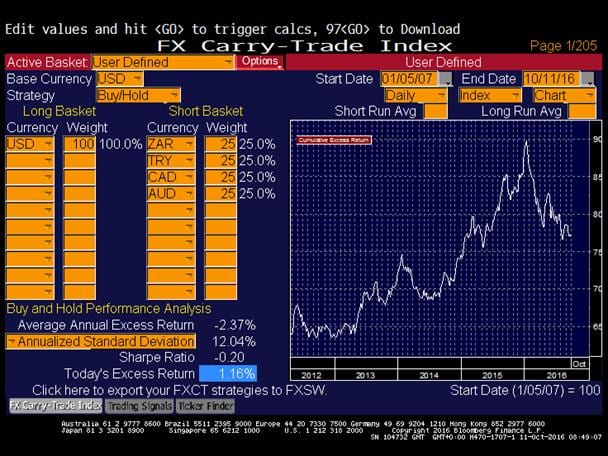

Saxo Bank FX Strateji Müdürü John Hardy açıklamalarını şu sözlerle tamamladı: Bloomberg’den alınan aşağıdaki grafik (*) (Düzeltilmiş carry USD’ye karşı cari açık sepeti grafiği), uzun bir USD pozisyonununa karşı bir AUD, CAD, TRY ve ZAR sepetini elde tutmanın düzeltilmiş carry performansını gösteriyor (ABD mevduat faizlerine göre yaklaşık 700 baz puan yüksek mevduat faizi olan TRY ve ZAR gibi dövizler için çok önemli).

USD gücünün zamanlaması, FED’in şahin yönlendirmesinden vazgeçtiği 2016 başında güçlülüğün sona ermesiyle sonuçlanan 2013 ilkbaharındaki taper tantrum’a (azaltına öfke) mükemmel uyuyor. Cari açık günahkârları için cezanın ertelenmesi, eğer ABD tahvil getirileri daha da yükselirse, büyük olasılıkla arkamızda kalacak.”

Dolarda tarihi rekor: Başkanlık açıklaması ile ‘Dolar/TL’ fırladı