Amerika Merkez Bankası (FED) parasal genişlemeyi sonlandırmasının ardından normalleşme sürecine geçildiğini açıklamasıyla piyasalarda faiz artırım beklentisi oluşmuştu. 2015 yılı boyunca bu beklentiyle hareket eden piyasalar beklenen faiz artırımına yılın son toplantısında kavuştu.

FED, 10 yıl sonra 2015 yılının son toplantısında 25 bp’lık faiz artışına gitti. FED bununla da kalmayıp 2016 yılı için faiz hedefini yüzde 1,375 oranında belirledi. Bu da yıl içerisinde 4 faiz artışı anlamına geliyordu. Ancak gelinen noktada FED’in hala bir faiz artışı dahi gerçekleştirmediğini görüyoruz. Peki, yıl içerisinde yapılan toplantılarda alınan kararlar neydi, gerekçe olarak ne sunuldu, kısaca hatırlayalım.

27 Ocak 2016

FED yılın ilk toplantısında piyasa beklentilerine paralel faizlerde bir değişikliğe gitmeme kararı aldı. Kararın ardından yapılan açıklamada, komitenin küresel ekonomik ve finansal gelişmeleri yakından takip etmekte ve bunların işgücü piyasası ve enflasyon üzerindeki etkilerini değerlendirmekte olduğu belirtildi. Yayınlanan tutanaklarda ise, yeni bir faiz artışı öncesinde enflasyonun arttığına dair kesin kanıt görmek istendiği ifadelerine yer verildi.

16 Mart 2016

Yılın ikinci toplantısının yapıldığı Mart ayında ise FED, politika faizinde bir değişikliğe gitmeyerek 0,25-0,50 aralığında sabit bıraktı. Buna gerekçe olarak FED, global ekonomik finansal gelişmelerin risk yaratmaya devam ettiğini belirtirken faiz oranlarının kademeli şekilde artmasını beklediklerini ve enflasyon gelişmelerini yakından izlemeye devam ettiklerini ifade etti. Tutanaklarda, üyelerin küresel ekonomideki yavaşlamaya dair riskler olduğu ve temkinli yaklaşım izlenmesi gerektiği konusunda uzlaştığı bilgisi verildi. Öte yandan, tutanaklar Nisan’da faiz artırımının çok da muhtemel olmadığını gösterirken tutanaklar sonrası Haziran ayına dair beklentiler artış gösterdi.

27 Nisan 2016

Mart toplantısının ardından Nisan’da faiz artışının olup olmayacağı tartışmalar yaşanmıştı. FED ise, Nisan ayında faizlerde bir değişikliğe gitmeme kararı aldı. Karar metninde, “FOMC’nin mart toplantısından bu yana alınan veriler, iş gücü piyasasının yavaşlayan ekonomik aktiviteye rağmen daha iyileştiğine işaret ediyor. Hane halkı harcamaları reel gelirler ve tüketici güveninin artmasına karşın zayıfladı. Yılbaşından bu yana, konut sektörü iyileşirken, sabit yatırımlar ve net ihracat zayıf kalmaya devam etti” değerlendirmelerine yer verildi. Karar metnindeki dikkat çeken detay ise, ekonomiye yönelik risklere değinilmemesi oldu. Bu da FEDin faiz artırımlarının zamanlaması konusunda sessiz kalmayı tercih ettiği şeklinde yorumlandı.

15 Haziran 2016

Nisan toplantısının ardından Haziran ayı ve sonrası için faiz artışı beklentileri yoğunluk kazanmıştı. FED üyelerinden gelen açıklamalar piyasayı Haziran toplantısında gelebilecek bir faiz artışına hazırlıyor gibiydi. Ancak takvimler Haziran ayını gösterdiğinde FED yine faizleri sabit tutma kararı aldı. Üyeler faiz artırımı konusunda görüş ayrılığına düşerken İngiltere’de yapılacak Brexit referandumuna dair belirsizlik faiz kararında etkili olmuştu. Haziran ayı tutanaklarında ise, “Üyelerin çoğu, ciddi ekonomik ve finansal şoklar yaşanmaması ve gelen verilerin büyümenin toparlandığını, istihdamın tam istihdam hedefine yönelik ilerlemeyi sürdürecek hızda arttığını ve enflasyonun orta vadede yüzde 2 hedefine ulaşacağını teyit etmesi durumunda faiz artışına gidilmesinin uygun olacağını öngördü” ifadelerine yer verildi.

27 Temmuz 2016

23 Haziran’da yapılan Brexit referandumu küresel piyasalarda oynaklığı artırarak deprem etkisi yaratmıştı. Henüz şok atlatılamamışken piyasalar bir yandan da FED’in Temmuz toplantısına odaklanmıştı. Karar günü geldiğinde FED, piyasa beklentilerine paralel faizlerde bir değişikliğe gitmeme kararı aldı. Açıklanan tutanaklarda, “Üyeler genel olarak faizleri değiştirmeden önce, istihdam piyasasındaki ivmeyi ve ekonomik aktiviteyi ölçmek adına, daha fazla verinin toplanmasının akıllıca olacağı konusunda hemfikirdi” ifadeleri yer alırken “Bazı yetkililer, enflasyonun beklentilerden daha hızlı yükselmesi halinde komitenin tepki vermede bol zamanının olacağını söyledi ve federal fon oranlarında bir sonraki artışın, enflasyonunu yüzde 2 hedefine sürdürülebilir bir şekilde yaklaştığından emin olunana kadar ertelenmesini tercih etti” ifadeleri de bulunuyordu.

21 Eylül 2016

21 Eylül tarihinde yapılacak toplantı öncesinde Jackson Hole’de bir konuşma gerçekleştiren FED Başkanı J. Yellen, ABD’de faizlerin ne zaman yükseleceğine ilişkin bilgi vermezken ABD’de faiz artırımını destekleyen faktörlerin son aylarda güçlendiğini ve faiz artırımının kademeli olarak yapılmasının uygun olduğunu belirtti. Yellen ayrıca, “Ekonomi hızı FED’in istihdam ve büyüme hedeflerine yaklaştı. FEDin para politikası önceden belirli bir çizgi izlemiyor, verilere dayalı gelişiyor. İleriye dönük yönlendirme ve tahvil alımları FEDin politika araçları arasında yer alacak” dedi.

Yellen’dan bu açıklamalar gelirken Eylül toplantısında politika faizini değiştirmeme kararı aldı. Toplantı sonrası yapılan açıklamada, “Ekonomik görünüme ilişkin kısa vadeli riskler neredeyse dengelendi. Komite, federal fon faizinin artırılması için durum güçlendiği değerlendirmesinde bulundu Ancak, şu an için hedeflere doğru süregelen bir ilerleme için daha fazla işaret görmek amacıyla bekleme kararı aldı” ifadelerini kullandı. Toplantı tutanaklarında ise, birkaç üyenin, ekonomik gelişmelerin beklendiği gibi güçlü seyretmesi durumunda, federal fonları faizi için hedef aralığını göreceli olarak yakın bir zamanda artırmanın uygun olacağı değerlendirmelerine yer verildi.

2 Kasım 2016

Eylül ayı tutanaklarının açıklanmasının ardından Kasım ayında faiz artırım beklentileri yoğunluk kazanmıştı. Ancak FED üyelerinin Aralık ayını işaret etmesi ile Kasım’da faiz artırım beklentisi geriledi ve kasım toplantısında piyasa beklentilerine paralel faizlerde bir değişikliğe gitmedi. FED’in bu kararı vermesindeki en büyük etkenin 8 Kasım tarihinde yapılan ABD başkanlık seçimleri olduğunu söyleyebiliriz.

14 Aralık 2016

Yılı tamamlamaya hazırlandığımız bugünlerde küresel oynaklığın artış gösterdiğini görüyoruz. Bir taraftan Brexit’den sonra İtalya’nın da Euro Bölgesi’nden çıkabileceği ihtimali diğer taraftan da Trump’ın ABD’nin yeni başkanı seçilmesi ile oluşan endişeler, öte yandan da FED’in faiz çıkmazı küresel piyasalardaki belirsizliğin temel taşlarını oluşturdu. FED vadelilerine baktığımızda yılın son toplantısında faiz artırımı beklentilerinin yüzde 100’e yakın seviyede bulunduğunu görüyoruz. Yıl boyunca verilere dikkat çeken FED’in rotasını belirleyen önemli makroekonomik verilerin ne durumda olduğunu inceleyelim.

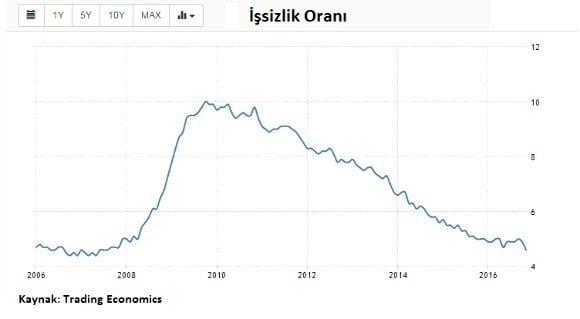

FED’in 2008 yılında uygulamaya başladığı parasal genişleme programı sırasında işsizlik oranı yaklaşık yüzde 6 seviyelerinde bulunuyordu. Varlık alım programının sonlandırıldığı 2014 yılı Eylül ayında ise bu oran yüzde 5.9 seviyesine geriledi. Bugün geldiğimiz noktada ise, ABD işsizlik oranı yüzde 4.6 seviyesine gerilemiş durumda.

Hatırlanacağı üzere 2016 Mart ayında FED, “Ekonomik Projeksiyon” raporunu açıklamıştı. Rapora göre, 2016 için işsizlik oranı tahmini yüzde 4,7 olarak kalırken, gelecek yıl için yüzde 4,7’ten yüzde 4,6’ya, 2018 için yüzde 4,7’den yüzde 4,5’e indi. Uzun dönem işsizlik oranı beklentisi yüzde 4,9’dan yüzde 4,8’e geriledi. Açıklanan son işsizlik oranının FED’in bu yılki hedefinin altında olduğu görülüyor.

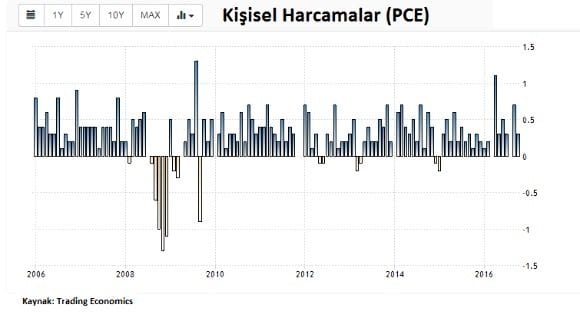

Bilindiği üzere FED’in manşet enflasyonda hedefi yüzde 2 seviyesinde bulunuyor. Son açıklanan enflasyon rakamı ise, yüzde 0,1 seviyesinde bulunuyor. FED’in takibe aldığı bir diğer önemli veri olan kişisel harcamalar (PCE) ise, yüzde 0,3 seviyesinde bulunuyor.

FED açıkladığı “Ekonomik Projeksiyon” raporuna göre, kişisel tüketim harcamaları (PCE) enflasyon beklentisi bu yıl için yüzde 1,6’dan yüzde 1,2’ye düşerken, 2017 yılı için yüzde 1,9, 2018 yılı ve uzun dönem için yüzde 2 olarak kaldı. Bu yılın hedeflerini göz önüne aldığımızda enflasyon rakamlarının FED’in belirlediği hedeflerin oldukça altında bulunuyor.

Tüketimi ve üretimi canlandırmak adına piyasaya likidite pompalayan parasal genişleme programına rağmen enflasyon oranındaki düşüş FED’in faiz artırımında belini büken en büyük etken olarak karşımıza çıkıyor.

Enflasyon ve işsizlik oranının yanında büyüme tahminlerini de güncelleyen FED, büyüme tahminlerinin 2016 yılı için yüzde 2,4’ten yüzde 2,2’ye, gelecek yıl için yüzde 2,2’den yüzde 2,1’e inerken, 2018 ve uzun dönem beklentisini yüzde 2’de sabit bıraktı. ABD ekonomisi ise Kasım ayında açıklanan son verilere göre yüzde 3.2 büyüme kaydetti. Dünyanın en büyük ekonomisi için FED’in büyüme hedefini düşürmesinin pek de olumlu bir gelişme olmadığı aşikâr.

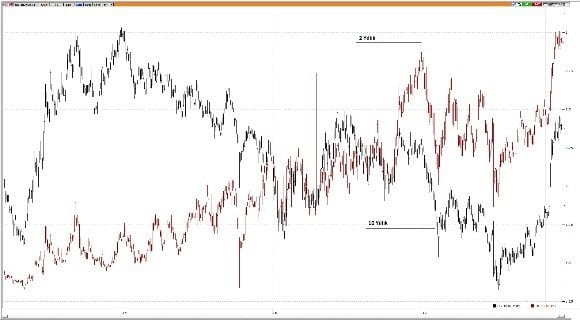

ABD Tahvil faizlerinin seyri

FED’in Aralık toplantısında faiz artıracağı beklentisi para sisteminin merkezini oluşturan ABD tahvil faizleri üzerinde de etkili olmaya devam ediyor. 2 yıllık ABD tahvil faizi son bir aylık sürede yüzde 36 yükselirken 10 yıllıklarda bu rakam yüzde 29,5 oldu. Tabi bu yükselişte ABD başkanlık seçimlerini Cumhuriyetçi Donald Trump’ın kazanmasının da etkili olduğunu belirtelim. Hatırlamak gerekirse, 8 Kasım’da yapılan seçimlerin ardından tahvil piyasasına olan talebin azalmasıyla birlikte 10 yıllık tahvil faizleri yüzde 2,49 seviyesinin üzerini görmüştü. Tahvil faizlerindeki yukarı eğilim FED’in faiz artırımına ne kadar çok yaklaştığını gösteriyor diyebiliriz. 2 yıllık tahvil faizlerindeki görünüm faiz artırımına daha duyarlı olduğu için buradaki yükselişin çok daha agresif olduğunu görmekteyiz.

FED üyeleri ne söylüyor?

FED’in bu yılki oy hakkına sahip olan FED Başkanlarının görüşleri 13-14 Aralık’ta yapılacak toplantıda alınacak kararlarda büyük önem taşıyor. Bu bakımdan FED üyelerinin faiz artırımı konusunda ne düşündüklerini inceleyelim;

FED Başkanı Janet L. Yellen: Yıl içerisinde çok kez açıklamalarını takip ettiğimiz Yellen son olarak ABD Kongresinde açıklamalarda bulundu. Para politikasının geleceğine ilişkin değerlendirmelerde bulunan Yellen, Kasım ayında yapılan toplantıda faiz artışı için gerekli şartların güçlendiği yargısına varıldığını hatırlatarak “Faiz artışının, gelecek veriler Komite’nin hedeflerine doğru ilerleme gösterirse görece yakın zamanda uygun olacağına karar verdik. Bu karar, iş gücü piyasasındaki iyileşmenin devam ettiğini ve ekonomik büyümenin yılın ilk yarısında görülen sınırlı hıza kıyasla toparlandığını teyit etti” dedi.

Fed Başkan Yardımcısı Stanley Fischer: Uluslararası Para Fonu-Dünya Bankası Yıllık Toplantıları kapsamında Washington’da düzenlenen 31. Uluslararası Bankacılık Semineri’nde konuşan Fisher, ekonominin kademeli faiz artırımlarına izin verecek şekilde iyileşmesini öngördüklerini vurgulayarak FED’in yıl bitmeden faiz artışına gitme yolunda ilerlediklerini kaydetti.

ABD Merkez Bankası Fed Yönetim Kurulu üyesi Jerome Powell, FED’in istihdam ve enflasyon hedeflerine yaklaşmakta olduğunu belirterek, “Bence, faiz artırma zemini Kasım başında yaptığımız toplantıdan bu yana açıkça güçlendi” diyerek Aralık ayı için faiz artırım sinyali verdi.

New York Fed Başkanı William Dudley: Yaptığı son konuşmada ücretlerde güçlenmenin devam ettiğine ve tam istihdam, fiyat istikrarı hedeflerinin başarılmasından çok uzakta olunmadığına işaret eden Dudley, “Ekonominin bu yörüngede devam edeceğini öngörürsek, para politikasının zaman içinde kısa vadeli faiz oranları kademeli olarak yukarı çekilerek biraz daha az genişlemeci hale getirilmesi taraftarı olurum” dedi.

Fed Guvernörü Lael Brainard, Brainard, yaptığı açıklamalarda faiz artırımı için acele etmememi gerektiğini söyledi ve ABD ekonomisinin beklentileri doğrultusunda ilerlediğinin de altını çizdi.

Fed Guvernörü Daniel Tarullo, faiz artışını ertelemenin ülke ekonomisinin “aşırı ısınmasına” yol açabileceğine işaret ederken “Faiz artışı şu an önceki döneme göre daha mümkün” şeklinde konuştu.

St. Louis Fed Başkanı James Bullard, son değerlendirmesinde “Aralık ayında faiz artırımına gitmek çok makul bir seçenek. Hükmümü toplantı için bir araya gelene kadar saklı tutacağım” şeklinde konuştu.

Cleveland Fed Başkanı Loretta Mester, son yaptığı konuşmada ekonominin faiz artırımı için hazır olduğunu söyledi. Mester, büyümenin 2016’nın ikinci yarısında yukarı yönde kıpırdamasını ve enflasyonun önümüzdeki birkaç yılda Fed’in yüzde 2 hedefine doğru yükselmesini beklediğini belirtti. Mester ayrıca, faiz artırımı “önceden tepki” şeklinde olması gerektiğini ve ekonominin henüz aşırı ısınmadığını sözlerine ekledi.

Boston Fed Başkanı Eric Rosengren, faiz artışı için çok beklemenin riskler barındırdığını ve tam istihdamı sağlamak için aşamalı sıkılaştırma gerektiğini söyledi. Rosengren “Kişisel görüşüm, şimdiye kadar gördüğümüz verilerin para politikasında kademeli normalleşmenin sürmesi için makul bir gerekçe oluşturduğu yönünde” diye konuştu.

Kansas City Fed Başkanı Esther George: FED’in faiz artış zamanının geldiğini düşündüğünü söyleyen George, faiz artışının kademeli olması gerektiğini belirterek ABD’deki büyümenin yavaşlamasına rağmen ikinci yarıda büyümenin yüzde 3’ü bulabileceğini de ifade etti.

Oy hakkı olmayan üyeler ne düşünüyor?

San Francisco FED Başkanı John Williams, son yaptığı konuşmasında kademeli faiz artırımının daha erken bir tarihte yapılmasının geç bir tarihte yapılmasından daha iyi olacağını savundu. Williams, enflasyon hedefi olan yüzde 2’ye gayet yakın olunduğunu ve yavaş büyümenin kalıcı olduğunu belirtti.

Atlanta FED Başkanı Dennis Lockhart, Lockhart son yaptığı açıklamada, “Politika hedeflerimize ulaşmak için biraz daha ipucu için beklemek daha mantıklı olur. Çok yakın gelecekte, işgücü piyasasındaki fazlalığın hazmedilmesi için büyümenin potansiyelin ılımlı biçimde üzerine çıktığını görmek isterim” dedi.

Chicago FED Başkanı Charles Evans, Evans son yaptığı konuşmada, ABD ekonomisinin muhtemelen tam istihdam seviyesinde olmadığını ve enflasyonun hedefin altında seyretmeyi sürdürdüğünü söyledi ve faizin çekirdek enflasyonun yukarı yönde hareket etmesine kadar faizin düşük tutulması gerektiği uyarısında bulundu.

Richmond Fed Başkanı Jeffrey Lacker, Lacker, Chestertown, Maryland’da Washington College’te yaptığı açıklamada, “Daha teşviğe dönük maliye politikası görünümü genellikle daha yüksek politika faizi getirir ve bu durum, beklenen mali teşviğin boyutunun belirsiz olduğu zaman bize zorluklar yaratabilir” şeklinde görüş bildirdi.

Philadelphia Fed Başkanı Patrick Harker, faiz oranlarının artırılmasını desteklediğini ve Trump yönetiminin bir mali teşvik politikası izlemesi halinde FEDin faizleri daha agresif şekilde artırmasının gerekebileceğini söyledi. “Faiz artırımında daha hızlı bir patika izlememiz gerekebilir” diye konuşan Harker, bununla birlikte FED’in faiz artırımlarıyla bir resesyona neden olmamaya çalışacağını da vurguladı.

Dallas Fed Başkanı Robert Steven Kaplan, son değerlendirmesinde Fed’in faiz kararıyla alakalı daha fazla araca ihtiyaçları olduğunu söyledi. Faizleri düşük tutmanın yarattığı maliyetlerin ekonomide dengesizlik yarattığını ifade eden Kaplan, yapısal mali politikaya ihtiyaçları olduğunu da belirtti. Önümüzdeki dönemde FEDin faiz patikasının daha yatay olacağını söyleyen Kaplan, faiz artırımlarında ki patikanın, bir sonraki artırımın zamanlamasından daha önemli olduğunu söyledi.

FED faizi ‘’25 baz puan” artırırsa piyasanın tepkisi ne olur?

13-14 Aralık FED toplantısı sonrasınd, beklendiği gibi 25 baz puanlık faiz artışına giderse dünya piyasalarında büyük bir sürpriz ve buna bağlı büyük bir çalkantı yaşanmaması gerekir. Sene başından beri faiz artışına gideceğini tüm dünyaya sıklıkla ve özellikle her üç ayda bir de tüm üyelerini konuşturarak anons etmesi tüm ülkelere kendi yöresel ekonomilerini koruyacak şekilde tedbir almaları için zaman tanımak şeklinde de yorumlanabilir.

Faiz artışının gerçekleşeceğini bekleyen ekonomist ve analistlerin oranı yüzde 100′ e yakınken. FED faiz artışının gerçekleşmesi beklentilerin satın alındığı ama gerçeklerin satıldığı bir ortamda dolarda az da olsa bir gerileme veya en kötü ihtimalle son zamanlarda yaşanan çıkışın hızının kesilmesine sebep olabilir. Piyasaların esas bakacağı konu 2017 senesi içinde gerçekleşmesi beklenen faiz artışı programının ne şekilde olacağıdır.

Bizde FED faiz artışının etkisinin dışında kısa vadede döviz piyasasında etkili olabilecek konu AB konseyinin Avrupa Parlamentosu’nun yaptırımı olmayan ve tavsiye niteliğinde olan Türkiye ile AB arasındaki üyelik görüşmelerinin geçici olarak dondurulması kararına uyarak görüşmeleri dondurup dondurmaması olacaktır. Görüşmelerin dondurulması sonucu Türkiye ve Batı dünyası arasındaki ticari-askeri ve sosyal ilişkileri çok değişik ve kritik boyutlara taşıyabileceğinden ve radikal sonuçlara sürükleyebileceğinden kararın sert uyarılar şeklinde ama ilişkilerin kopmaması yönünde oluşacağını tahmin etmekteyiz.

Aralık 15′ den sonra FED’in 2017 senesine ait faiz artışı programına yönelik ön bilgiler ve AB konseyinin kararının da ilişkileri dondurma yönünde olmayacağından kalkarak 2017 senesinin ilk üç ayında dolar tarafında piyasalarda “bekle gör” politikasının etkili olabileceğini düşünmekteyiz. Mart ayına kadar gelebilecek ABD verilerindeki ufak tefek ekonomik anlamda sendeleme belirtileri faiz artışı programının Temmuz’ a kaymasına sebep olabilir.

FED’in yeni başkan Trump’ın agresif büyüme politikasına rağmen tüm dünyayı sarsabilecek faiz kararlarında daha önce verdiği mesajlara uygun olarak daha piyasa dostu açıklamalar ve tedbirlerle faiz artışı etkisini azaltacak şekilde hareket etmesi beklenmektedir.2017 senesi içinde normalde FED cephesinden iki faiz artışı gelmesi beklenirken Trump’ın agresif politikaları sonucu ulaşılması amaçlanan büyüme, işsizlik ve enflasyon oranları gibi rakamlara daha önceden erişilmesi halinde ekstra bir faiz artışı daha gerçekleşip gerçekleşmeyeceği piyasaları diken üstünde tutabilir.

Sene sonuna kadarki süreçte Dolar/TL kurunun 3.45-3.50 aralığında yer alabileceğini BİST-100′ ün de 78000-80000 aralığında yer alabileceğini düşünmekteyiz. Kısa vadede 80000′ in üstü zorlu bir yer olarak gözüküyor. Faizlerde fazla bir değişiklik beklenmemektedir.

Orta vadede ise AB’ den ilişkilerin dondurulmaması kararının çıkması ile Türkiye piyasalarında eğer EKK tarafından açıklanan ekonomik tedbirler ve gerçekleştirileceği söylenen yapısal reformlar hız kazanırsa 2017 senesinde BİST-100 iyimser bir yaklaşım içinde yukarı tarafta 87000-90000 aralığına, aksi oluşumda ise aşağı tarafta 64000-66000 aralığına yakın yerlerde dolaşabilir.

FED’in 2 faiz artışına gitmesi, ülkemizdeki enflasyonun bugünkü seviyelerde devam etmesi (son gelişmeler dolayısıyla düşüş kolay olmayacaktır) halinde Dolar/TL kurunun 2017 yılının sonuna doğru 3.70-3.80 aralığına doğru yönelmesi şaşırtıcı olmayabilir. Borsaya gelince artan dolar kuru dolayısıyla 69000-85000 bandı içinde hareketler gündeme gelebilir. Sanayinin ve borçlu şirketlerin durumuna göre artan dolar kurunu dizginlemek amacıyla faizlerde istenmese de artışlar yaşanabilir.

FED faizi ‘’50 baz puan” artırırsa piyasanın tepkisi ne olur?

Piyasa beklentilerini incelediğimizde FED’in Aralık ayı toplantısında 25 baz puanlık bir artırıma gideceği görüşü neredeyse yüzde 100’e yaklaştı. Bu durumda FED’in bir sürpriz yaparak faiz oranlarında beklenti üzerinde ya da başka bir deyişle 50 baz puan arttırması yüksek oynaklığa neden olabilir. Bu durumda, Dolar endeksi Aralık ayında FED’in faiz artırım beklentileri ile son 13-14 yılın zirvesi olan 102 seviyesinin üzerine çıktı. Beklenmedik oranda daha fazla bir faiz artırımı Dolar endeksini bu seviyenin de üzerine taşıyabilir. ABD 10 yıllık tahvil faizlerinde de sert yükselişler görülebilir ve Alman 10 yıllık tahvil faizleri ile makası açabileceğinden, Dolar’daki değer kazanımını daha da destekleyebilir.

Tahvil faiz oranlarının artışından ve doların değer kazanmasından en çok etkilenen ürün olan Ons altın tarafında ise, zayıf görünüm devam edebilir. Geri çekilmelerde 1100 desteğini kırması durumunda 1080-1060 psikolojik destek seviyesi ön planda olabilir.

Doların küresel çapta değer kazanımı ile tüm gelişmekte olan ülke para birimlerinde satış baskısı artabilir. FED’in beklentilerin üzerinde faiz yükseltmesi Dolar/TL kurunun 3,60 seviyesinin üzerine çıkarak rekor gerçekleştirmesine neden olabilir. Gram altının yönünü ise, ons altının mı yoksa TL’nin Dolar karşısında daha çok değer kaybedeceğine bağlı diyebiliriz.

Örneğin ons altının 1060 ve Dolar/TL kurunun da 3,65seviyesinde olması durumunda, altın daha çok değer kaybettiği için gram altında aşağı yönlü bir hareket görebiliriz. Bu bağlamda gram altın fiyatları 126-127 arasında şekillenebilir. Euro/TL kurunun yönünü ise, gram altına benzer şekilde, Euro’nun mu daha çok yoksa TL’nin mi daha çok Dolar karşısında değer kaybedeceğine bağlayabiliriz.

Euro Avrupa Bölgesinde yaşanan (Brexit, İtalya referandumu vb.) sorunlardan dolayı aşırı değer kazanamayabilir. Bu bağlamda Euro/TL’de, TL’nin Euro karşısında daha güçlü duracağı beklentisi ile 3,56-3,60 bölgesi ön plana çıkabilir; 3,82 seviyesinin de Euro/TL için önemli bir direnç olduğunu söyleyebiliriz. BİST100 endeksinde ise kurdaki yukarı yöndeki baskı ile satışlar hız kazanabilir ve güçlü bir destek bölgesi olarak 72000-70000 seviyeleri gündeme gelebilir.

Küresel piyasalarda ise beklenmedik oranda bir faiz artırımı gerçekleştiği için ilk tepki olarak küresel risk iştahı azalabilir ve endekslerde geri çekilmeler görebiliriz. Özellikle ABD borsaları beklentinin üzerinde olan faiz artırımı sonrası bankacılık endeksi önderliğinde gerilemelerini hızlandırabilir. Ancak piyasanın bu gelişmeyi sindirdikten sonra faiz artırımı ABD ekonomisinin olumlu gidişatını simgelediği için ABD borsalarında toparlanma ile yeni rekorlar görülebilir.

FED faizi artırmazsa piyasanın tepkisi ne olur?

FED vadelilerine göre, Amerika Merkez Bankası (FED)’nın 14 Aralık’ta yüzde 100’e yakın faiz artışı beklentisini korunuyor. Buna karşın eğer global risklerden ötürü faiz arttırmama kararı alırsa piyasalar bu karara sert tepki verebilir. Özellikle Trump seçildikten sonra sert faiz artışı beklentileri ile 2.49 seviyesine kadar yükselen ABD 10 yıllık tahvillerinde Trump seçilmeden önceki seviye olan 1.80’e doğru kademeli olarak geri çekilmeler görülebilir.

Uzun bir süredir FED faiz artırım ihtimali piyasalarda büyük oranda fiyatlandığı için olası bir faiz artırmama kararı Dolar varlıklarında sert düşüşlere sebep olabilir. TL varlıkları gibi diğer gelişmekte olan tüm para birimlerinde değer kazanımları hız kazanabilir. Gelişen ülke piyasalarına fon girişleriyle beraber bu ülke borsalarında yükselişler görebiliriz. Bu senaryoya göre, USDTRY paritesinde 3.20-3.25 bölgesi EURTRY paritesinde ise 3.55-3.60 bandına doğru geri çekilmeler görebiliriz. BİST-100 ‘de TL’nin yükselişine bağlı olarak 80000 direnci gündeme gelebilir.

Ons altın tarafına baktığımız zaman, FED’in faiz artırmama durumunda faiz artışı beklentileri ile geri çekilen altın fiyatlarında yukarı yönlü sert fiyatlamalar görebiliriz ve 1240-1280 seviyeleri tekrar görülebilir. Küresel endeksler ise, risk iştahındaki artışla birlikte yukarı yönlü hareketlerine devam edebilir. Ancak ABD borsalarında faizin artırmaması ABD ekonomisi için endişeleri artıracağı için zayıf bir görünüme neden olabilir.