Son yıllarda, finans piyasalarının hareket etme biçimi ve negatif faiz oranlarının ortaya çıkışının ekonomi ders kitaplarında yer alan hiçbir şeyle örtüşmediğini söyleniyor. Dünya ekonomisi 2017’de nasıl şekillenecek?

Saxo Bank Makro Strateji Müdürü Christopher Dembik, 2017 yılı dünya ekonomisi için değerlendirme ve tahminlerde bulundu.

2017 bu yılın sonunda başlayan normale dönüşü pekiştirecek gibi görünüyor”

2017’de ağırkanlı büyümenin devam edeceğinin sinyallerini veren ünlü Analist, hem ABD’de politika faizinin normalleşmesi hem de gelişmekte olan ülkelerin USD fazlalarını ABD piyasasında dolaşıma sokmaları nedeniyle, ABD dolarının güçlenmesinin global büyümenin daha da aşağıya inmesi anlamına geldiğini söyledi.

Christopher Dembik, 2017 yılı dünya ekonomisini “Bir iyi, iki de kötü haber var” diye özetledi. Son yıllarda, finans piyasalarının hareket etme biçimi ve negatif faiz oranlarının ortaya çıkışının ekonomi ders kitaplarında yer alan hiçbir şeyle örtüşmediğini ifade eden Dembik, “Hayatta iki tip problem vardır, çözülemez olan politik problemler ve anlaşılamaz olan ekonomik problemler. Sir Alec tümüyle haksız değildi. Şansımıza, 2017 bu yılın sonunda başlayan normale dönüşü pekiştirecek gibi görünüyor. Bu, iyi haber” dedi.

İyi haber

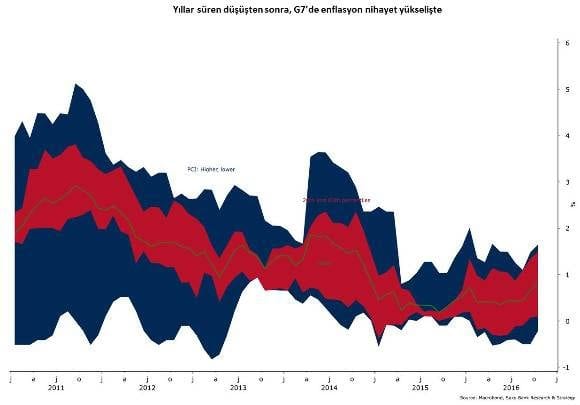

“Ultra-düşük faiz oranları, ucuz petrol ve ultra düşük enflasyon sona ermek üzere. Geçen yazdan beri, yükselen emtia fiyatları ve Çin’in artık teyit edilmiş deflasyondan çıkışı nedeniyle, gelişmiş ülkelerde enflasyon beklentileri bir kez daha yükseliyor. Yıllar süren düşüşten sonra, G7 ülkelerinde enflasyon 2016 sonu itibariyle, aynı yılın Mayıs ayındaki %0,35’e kıyasla,ortalama %0,8’e ulaştı.

Global egemen ülkeler tahvil getirileri (bütün vadeler dahil) yaz başında %0,6 taban seviyesine düştü, fakat şimdi tekrar ayağa kalkıyor. 2017 başında, tarihi standartlara göre bu rakamın oldukça düşük kalmasına rağmen, ortalama %1,5 seviyesine ulaşabilir.

Son olarak, son OPEC anlaşmasının ardından, kartelin üye devletleri tarafından tam olarak uygulanması düşük ihtimal olmasına rağmen, petrol fiyatları artmaya başladı. Aslında, tarih bize bu devletlerin özellikle 2000-2007 döneminde sistematik olarak hedeflerinin üzerinde petrol ürettiklerini öğretti.

Bu yeni paradigma ekonomik koşulların tekrar normale dönmekte olduğunu doğruluyor. Doğrudan merkez bankalarının ultra-uyum sağlayan para politikalarından kaynaklanan negatif faiz oranları bir anormallikti.

Buna karşın, 1862’den 2016’ya kadar ortalama petrol fiyatının 34,32 USD mertebesinde olduğu dikkate alınırsa, varil başına 40 USD petrol fiyatı çok daha “normal”di. Bu bakış açısından, anormallik son dönemde değil, petrol fiyatlarının varil başına 100 USD üzerinde olduğu 2014 ortasının öncesindeki dönemde.”

İlk kötü haber…

2017 dair ilk kötü haber olarak,ağırkanlı büyümenin devam edeceğini söyleyen Dembik, konuya ilişkin şunları söyledi:

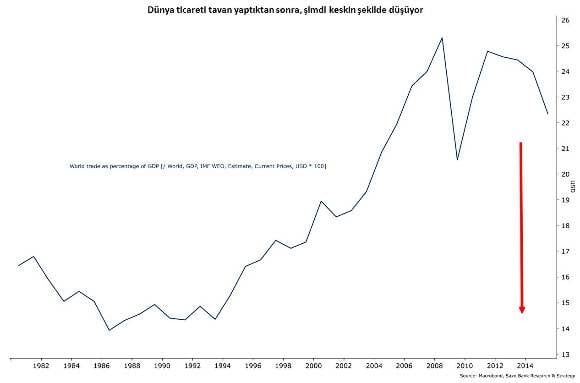

“Büyüme, bir kez daha, 2007-2008 mali krizi öncesindeki dönemin ortalama seviyesinin altında kalacak. 2011’den beri dünya GSYH’sı içindeki uluslararası ticaret payının sürekli azalması (2008’deki %25’lik tepe noktasına karşı 2016’da %22’den düşük olması bekleniyor) Global Mali Krizden beri büyümede görülen bu uzun süreli yavaşlamanın bir belirtisi.”

Global seviyede ekonomiyi yönlendirenler – ABD, Çin ve Avrupa – halen bir yavaşlama aşamasındalar. Yine de, özellikle iş ve ekonomi döngüleri dikkate alındığında, önümüzdeki yıl bir kriz olma olasılığı düşük. ABD’de devam eden politika faizi normalleşme sürecinin (bu, Aralık 2015’te başladı) marjinal bir doğrudan ekonomik etkisi olabilir.

Kısa vadeli faiz oranlarında yarım veya üç çeyrek puan artış oldu diye hanelerin ve şirketlerin davranışlarını değiştireceklerini düşünmek zor. 2017 sonuna doğru faiz oranları %1,5-%2’ye ulaşsa bile, hem mutlak terimlerle, hem de enflasyona göre, tarihsel standartların hala çok düşük seviyede olacak.

Ancak, FED’in Trump tarafından kararlaştırılmış mali baskı oluşumunun etkilerini gidermek amacıyla daha şahin bir duruşu benimseme olasılığı göz ardı edilemez. Böyle bir durumda, piyasanın bu değişime hızla adapte olması gerekecek.

Çin için görüşümüz pozitif olmaya devam ediyor. Önümüzdeki yıl büyüme oranı %6-6,2 mertebesinde olacak. İyimserliğimiz, üç temel düşünceye dayanıyor:

- Yeni teknolojilerin üretim sürecine hızla dahil edilmesi, böylece üretkenliğin artması,

- Hizmet sektörünün GSYH’a sürekli artan katkısı (2005’teki %40’a karşın 2016’da %50’den fazla) ve

- İhtiyatlı ve daha etkin bir para politikası. Bu bağlamda,2015’deki -%16’ya karşın 2016’da sadece -%5,5 düştüğü için dış rezervlerin ve CNYUSD paritesinin önümüzdeki yıla kadar 7,00 mertebesinde kararlı hale gelmesinin daha iyi yönetildiğini söyleyebiliriz.

Avrupa esas kaybeden olacak gibi görünüyor, çünkü kıta güçlü bir ekonomik toparlanmayı gerçekten yaşamadı (Birleşik Krallık hariç). Euro bölgesinde, büyümenin bu yılki %1,6’ya (4. çeyrekteki büyümenin 3. çeyrek ile aynı olacağı varsayımıyla) ve 2015’teki %2’ye karşın 2017’de %1,3’e ulaşması bekleniyor. Eğer 2017 tahmini doğru çıkarsa, hiç kuşkusuz Avrupa Merkez Bankası üzerinde yıl içinde ek önlemler alması için baskı oluşturacak.

Avrupa’da yaklaşan Hollanda, Fransa ve Almanya seçimleri ile İngiltere’nin Madde 50’yi başlatmasıyla ilişkili politik risk ön planda kalmaya devam ediyor. UK referandumu ve ABD başkanlık seçimine hazırlıksız yakalanan yatırımcılar şimdi yeni normale alışıyor.

Finans piyasalarının İtalya anayasa referandumu sonrasındaki tepkisi, gelişmiş ülkelerde yatırımcıların politik riske karşı birkaç ay önce olduğundan daha dirençli olduğunun en iyi kanıtı. Dolayısıyla, yaklaşan politik olayların ekonomik ve finansal etkilerinin oldukça düşük (veya en azından yönetilebilir) olacağı varsayılabilir.

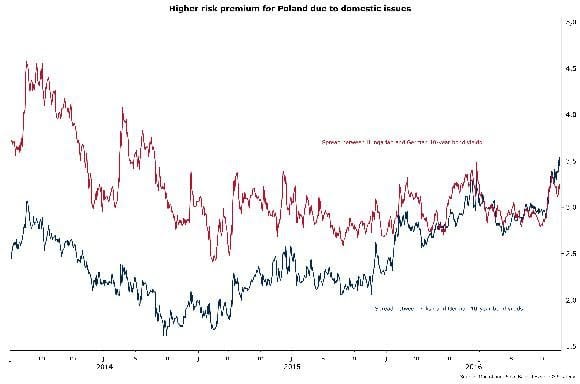

İktidardaki PİS tarafından alınan alışılmışın dışındaki ekonomik önlemler nedeniyle risk prim spreadi 2016’da güçlü şekilde artmış olan Polonya bile (2002’den beri ilk defa Polonya’nın spreadi Macaristan’ınkinden yüksek!) finansman koşullarının iyileştiğini görebilir.”

İkinci kötü haber

İkinci kötü haber olarak hem ABD’de politika faizinin normalleşmesi hem de gelişmekte olan ülkelerin USD fazlalarını ABD piyasasında dolaşıma sokmaları nedeniyle, ABD dolarının güçlenmesi olacağını belirten ünlü Analist, konuyla ilgili sözlerini şöyle sürdürdü:

“Güçlü bir ABD doları, global büyümenin daha da aşağıya inmesi anlamına geldiği için, yatırımcı ve politika yapıcıların bir numaralı korkusu. BIS (Uluslararası Ödemeler Bankası) tarafından Kasım 2016’da yayınlanan bir çalışmaya göre: “dolardaki yüzde bir puanlık (toplam) değer artışı, dolara bağlı sınır ötesi banka kredilerinin büyüme oranında 49 baz puanlık düşüş ile ilişkilendirilmektedir”.

Elbette, gelişen ülkeler en kırılgan olanlar; özellikle de ağırlıklı olarak yabancı finansmana bağımlı olanlar ve yüksek seviyede politik riski olanlar. Özellikle Türkiye için durum bu. Türkiye’nin finans sistemi, düşük döviz rezervleri, düşük iç tasarruf seviyesi ve yüksek dış borcu nedeniyle, USD cinsinden finansmana dayanıyor.

Bunun da ötesinde, önümüzdeki yıl para politikası kontrolünü hükümetin ele almasıyla, Türk parası daha büyük istikrarsızlık görebilir.

Türkiye’nin sorunları başarısız darbe girişiminin sonuçları ile daha da ağırlaştı, demokratik kurumlar istikrarsızlaştırılmaya ve ekonomik duyarlılığa olumsuz yük olmaya devam ediyor.

Ne var ki, Türkiye’nin durumu ABD dolarına (ve bir ölçüye kadar euroya) endeksli işlemlere bağımlı birçok ülke tarafından desteklenen aşırı derecede yüksek ekonomik maliyet sorusunu gündeme getiriyor.

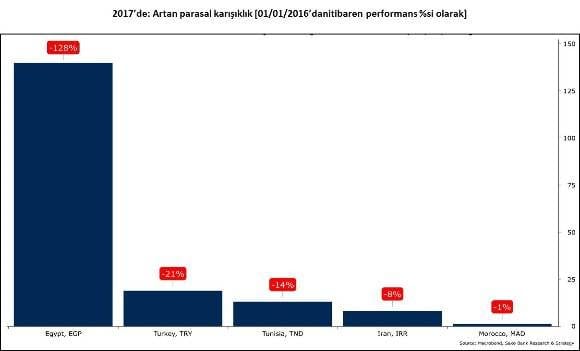

Güçlü bir dolar dünyasında bu sistem sürdürülemez. Risk birçok gelişen ülke parasının çöküşünün tetiklenmesi; geçen Haziran’da Nijerya kuru ABD dolarına sabitlemekten vazgeçtiğinde ve geçen Kasım’da IMF’nin tavsiyesi üzerine Mısır’ın da aynı şeyi yaptığında, bunun Mısır sterlininin neredeyse %100 değer kaybetmesiyle neticelenmesinde de böyle olmuştu.

Ekonominin temel kuralı, zayıf politik kurumlara ve zayıf bir ekonomiye sahip olan bir ülkenin parasının da zayıf olmasıdır. Bu kurala uyan ülkeler, eğer yapılmışsa, kurun ABD dolarına sabitlenmesini daha kolay terk ederek gerçek parasal reformları uygulamaya koyabilirler.

Dalgalı kur politikasını benimseyebilir veya bir para kurulu oluşturabilirler (hemen görülecek en büyük faydası para politikası kredibilitesinin güçlenmesidir), ya da petrol ihraç eden ülkeler kuru ABD doları ve petrol fiyatından oluşan bir sepete sabitleyerek hibrid bir sistemi uygulamaya koyabilirler. Bu son çözüm, Çin’den yeni bir finans paketi almadığı sürece, önümüzdeki yıl sonunda temerrüde düşebilecek olan Venezuela için özellikle yerinde olacaktır.”