Petrol’de stokların artışı ile petrol fiyatlarında 2021’deki yükselişi durakladı. Ekim’den beri en büyük haftalık kayba yöneldi. Brent petrolün varil fiyatı haftalık olarak yüzde 7.8 düşüşle 62 dolara indi.

Avrupa borsaları, yatırımcıların devlet tahvili getirilerine ve yeni tip koronavirüs aşılamalarının sonucuyla haftayı yükselişle tamamladı. Fed ise tahviller üzerinde kontrolü kaybetmiş görünüyor.

Bununla birlikte Troy ounce (31.10 gram) ağırlık biriminden gümüş, 26.1$ Sat; bakır, 4.068$ Nötr; palladium 2663$ Al; platin 1217.6$ Al; spot altın 1734.6$ Sat olarak hareketlerine devam etmektedir.

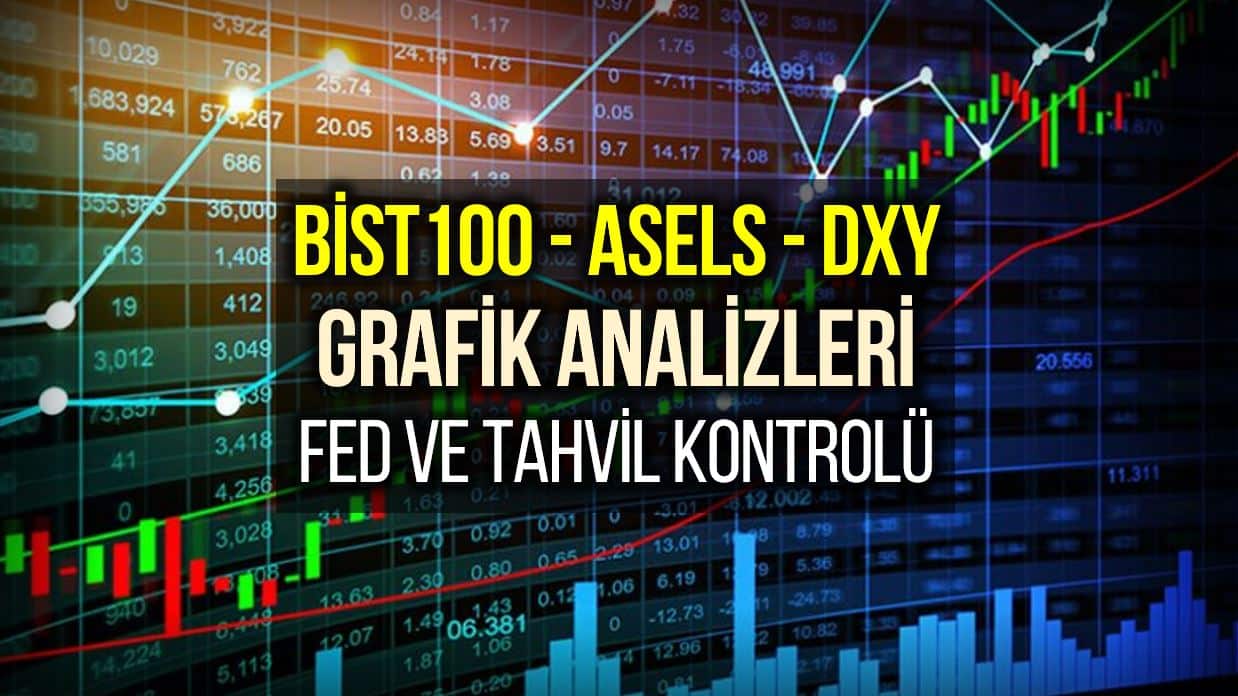

Borsa İstanbul (BIST100) grafik yorumları

BIST 100, 1550.93 seansı kapattı. Performans olarak haftalık yüzde −0.36, aylık yüzde 0.67 ve üç aylık yüzde 10.13 görmekteyiz. Bu sene performansı yüzde 5.03 kar/zarar oranında bulunuyor.

İndikatörlerin rating’i Al sinyali veriyor. Müthiş osilatör 25.78290088 N seviyesindedir.

Stokastik (stoch) çizgisi yüzde 87.46 N seviyesindedir. Kısaca, başka bir belirsiz faktör olmadığı sürece genel anlamda Al sinyalleri alınmaktadır. Borsa İstanbul yurt dışındaki olumlu atmosferin içinde devam etti. Ancak beklenen direnç kırılamadı ve haftaya göreceli güç endeksi artarsa direnç noktaları denenebilir.

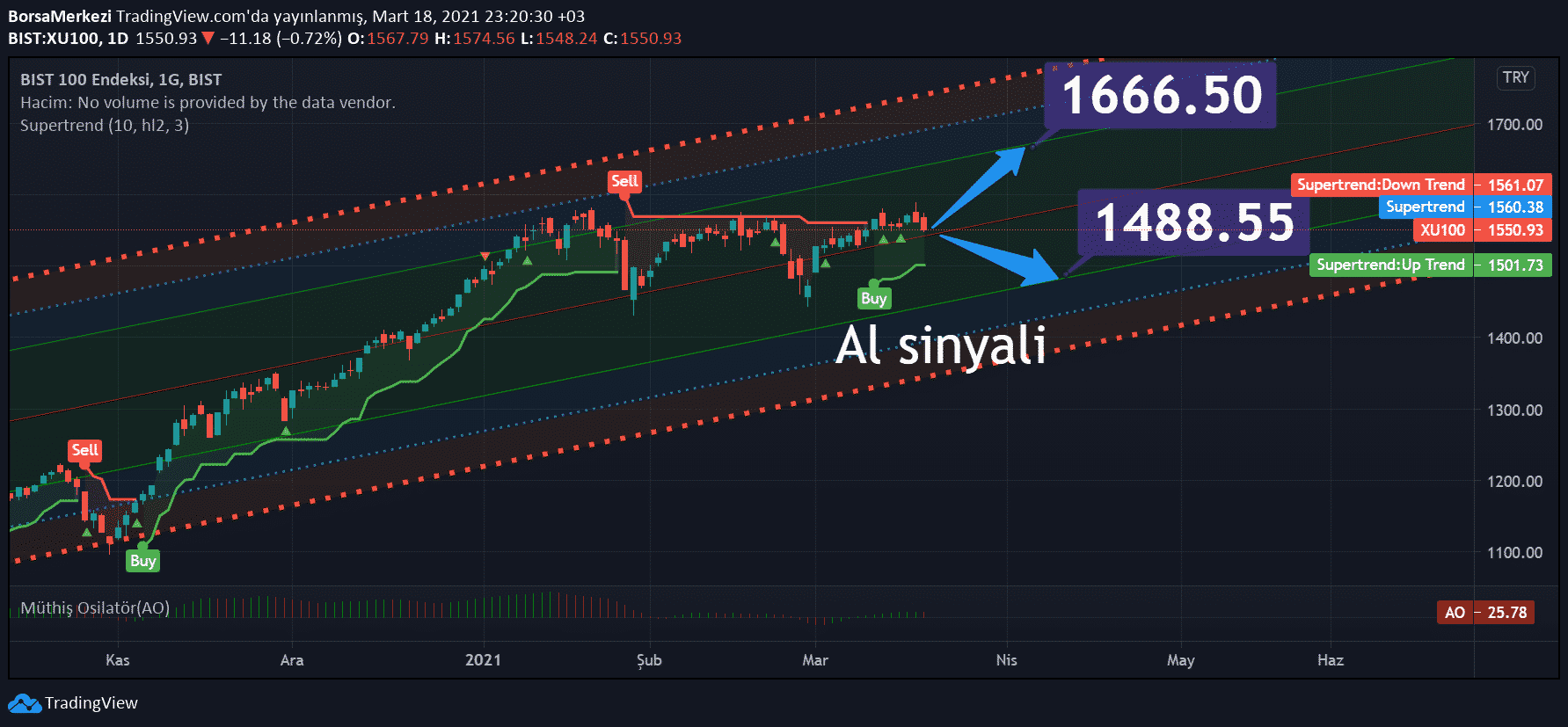

ASELS hisse grafik yorumları

Aselsan hisse grafik varlığın 16.88 TL fiyatında (%−1.06) seansı kapattığını net bir şekilde gösteriyor. Hacim bazında 20.244M adet al/sat işlemi gerçekleştiğini görmekteyiz. 10 günlük ortalama hacim 24.363M iken iki aylık ortalama hacim 30.688M’dir.

İlgili grafikten, genel bakış boyutunda reytinginin Sat sinyali verdiğini görmekteyiz. Hisse senedinin piyasa değeri 38.897B olarak bulunuyor. Fiyat kazanç oranı ise 8.74.

Varlığı mali olarak incelediğimizde net kazancın (MY: Mali Yılda) 4.449B, net borcun (ESÇ: en son çeyrekte) 513.917M ve net marjın (SOİA: son on iki ayda) 27.63 olduğunu görmekteyiz.

Performans olarak haftalık %−1.52, aylık %−3.21 ve 3 aylık %−5.38 yüzdelerini görmekteyiz. Bu sene performansı %−7.51 kar/zarar oranında bulunuyor.

52 hafta en yüksek 19.86 TRY(TL) ve 52 hafta en düşük 10.06 TRY olduğunu gözlemlemekteyiz. Volatilite yüzdesi %2.26 olarak bulunuyor.

Göstergeler (osilatörler/indikatörler): Tümünün toplamının ne kadar revaçta olduğuna baktığımızda genel sonuç Nötr diyor. Müthiş osilatör −0.27367674 S bandındadır.

ATR çizgisi 0.34720821 ve CCI20 çizgisi −168.13 N seviyesindedir.

MACD, seviye olarak −0.15714466 A ve sinyal olarak −0.16570126 aralıklarında bulunmaktadır. Momentum −0.300001 S.

Göreceli Güç Endeksi’nin (RSI14) %38.68 N. Stokastik %K (stoch) çizgisinin %35.41 N ve Stokastik %D çizgisinin %44.36 olduğu açıkça görülebilir.

Aroon up osilatörü, %35.71 seviyesinde ve Aroon down ise %0 bulunmaktadır. Hacim indikatörlerine bir bakış: Chakin Para Akışı (Chakin Money Flow) −0.48 yer alıyor. Para Akışı Endeksi (Money Flow Index) %72.97’dur. Hacim Ağırlıklı Ortalama Fiyat (VWAP) ‘ın 16.97999933 yer aldığı anlaşılabilir.

Peki boğa piyasasına dair bir hareket mümkün mü? Boğa ayı gücü −0.24976768 S iken, parabolic sar indikatörünün 16.80461458 A olduğunu takip etmekteyiz.

BHO50, yani son 50 günlük basit hareketli ortalamaların 17.6841999 S seviyesinde uç destek verebileceği söylenebilir. Bollinger bantlarının 20 günlük seviye aralığına baktığımızda, direnç seviyesinin 17.56333863 N TL ve destek seviyesinin 16.83066107 N TL olduğunu görmekteyiz.

Daha kolay anlatmamız gerekirse: haftalık bazda kuşbakışı baktığımızda Sat ve göstergelere baktığımızda Güçlü Sat sinyali alınmaktadır. 16.64 TL momentumun negatif kalması durumunda destek verebilir. 18.60 TL ise müthiş osilatör eğimsel yükselişini bozmazsa karşılanabilir.

USD Endeksi (DXY) grafik yorumları

Usd Endeksi (DXY), 91.811 seansı kapattı. Grafiğine baktığımızda performans olarak haftalık yüzde 0.43, aylık yüzde 0.95 ve 3 aylık yüzde 1.96 yüzdelerini görmekteyiz.

İndikatörlerin rating’i Al sinyali veriyor. Müthiş osilatör 0.68195294 N seviyesindedir.

DXY grafiğine kısaca, başka bir belirsiz faktör olmadığı sürece, 24 saat için bazda genel anlamda Al sinyalleri alınmaktadır. Regresyon dışında trend değişikliği hareketi başlamış denilebilir. 94 seviyesine çıkması bu volatiliteyi giderebilir.

Sonuç itibariyle, birçok ekonomist çevreler bölücü söylemleri olan HDP’nin kapatılmasının, Akdeniz’deki gerilimin azalmasının, yabancıların Türkiye’yi bir teknoloji hub olarak görmeye başlamasının ve Rusya – Türkiye ve Çin ticari hacminin artmasının olumlu yansıyacağına ve küresel ekonomiye katkı sağlayacağına dair izlenimlerde bulunuyor. Fed ise tahvil faizlerindeki kontrolü kaybettiğinden şirketleşen ve daha elit tabaka oluşturan bir küresel yönelim görülmektedir.

Son olarak, hisse senedi grafikleri okumak, iç ve dış gündem takibi önem arz etmektedir. Piyasa okuryazarlığı, para yönetimi için bir gerekliliktir. Parayı doğru yatırıma yönlendirmek, enflasyonist baskıya bireysel olarak verilecek önemli bir cevaptır.

Okan ÖZDEMİR

Yasal Uyarı Notu: Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır. Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel görüşlerine dayanmaktadır. Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.